L’EURL, comme toute entreprise, a plusieurs choix possibles en matière de régime d’imposition à la TVA. Celui-ci va notamment dépendre du montant de son chiffre d’affaires. Lorsqu’il est assez faible, une EURL peut bénéficier d’une dispense de taxe, grâce au dispositif de la franchise en base de TVA. Voici les différents régimes de TVA dont peut relever une entreprise unipersonnelle à responsabilité limitée (EURL).

L’exonération de TVA d’une EURL avec la franchise en base

En optant pour le régime de la franchise en base de TVA, l’EURL bénéficie d’une exonération totale de cet impôt. Toutefois, la dispense vaut dans les deux sens : l’EURL n’a pas à déclarer et à reverser la TVA sur ses ventes, mais elle ne peut pas non plus récupérer la taxe qui grève ses achats (stocks, fournitures, investissements…). Il faut étudier avec attention ce paramètre car, dans certains cas, la franchise en base n’est pas intéressante.

Pour demander l’application de la franchise de TVA, une EURL doit simplement respecter certains seuils de chiffre d’affaires. Ils s’élèvent à 91 900 euros pour les activités de négoce, de ventes à consommer sur place ou prestations d’hébergement et à 36 800 euros pour les autres prestations de services. Ce seuil doit faire l’objet d’un prorata pour un commencement d’activité en cours d’année.

Le régime d’imposition des bénéfices importe peu. L’EURL peut donc bénéficier d’une exonération de TVA quel que soit son régime fiscal (impôt sur le revenu ou impôt sur les sociétés) ou la catégorie d’imposition (bénéfices industriels et commerciaux ou bénéfices non commerciaux). Elle doit, en cas d’option, faire figurer une mention spéciale sur ses factures de ventes.

Si l’EURL franchit les seuils présentés ci-dessus en cours d’existence, elle ne devient pas obligatoirement assujettie à la TVA aussitôt. En effet, il existe des seuils majorés dont le franchissement déclenche l’imposition immédiate à la taxe. Ils s’élèvent à 101 000 euros ou à 39 100 euros en fonction de l’activité exercée (ventes ou prestations de services). Ces seuils font l’objet d’une revalorisation tous les trois ans.

Les régimes d’imposition à la TVA d’une EURL

Lorsqu’elle est assujettie à la TVA, de plein droit (car elle dépasse les seuils de la franchise en base) ou sur option (décision volontaire qui produit des effets pour 2 ans), elle peut relever : soit du régime du réel simplifiée soit du régime du réel normal. Une fois encore, c’est le niveau de chiffre d’affaires qui détermine le régime applicable.

Le calcul à effectuer au regard de la TVA est le suivant : TVA collectée sur les ventes – TVA déductible sur les achats et les investissements. Lorsque le résultat est supérieur à 0, l’EURL doit reverser la TVA au Trésor Public. S’il est inférieur à 0, elle bénéficie d’un crédit de TVA dont elle peut demander, sous certaines conditions, le remboursement.

Le régime du réel simplifié

Voici les principales caractéristiques du régime du réel simplifié d’imposition à la TVA (RSI) :

| Conditions d’application | Chiffre d’affaires inférieur à 840 000 € (ventes et prestations d’hébergement) Chiffre d’affaires inférieur à 254 000 € (autres prestations de services) Sur option en cas d’application du dispositif de la franchise en base de TVA |

| Fonctionnement | Déclaration et paiement de 2 acomptes semestriels en juillet puis en décembre (si la TVA due chaque année dépasse 1 000 €) Établissement d’une déclaration annuelle régularisant les acomptes versés en cours d’année |

| Montant à payer | 55 % de la TVA due sur la dernière déclaration annuelle (juillet) 40 % de la TVA due sur la dernière déclaration annuelle (décembre) TVA réellement dûe au titre de la déclaration annuelle (déduction des acomptes) |

Le régime du réel normal

Voici les principales caractéristiques du régime du réel normal d’imposition à la TVA :

| Conditions d’application | Chiffre d’affaires supérieur à 840 000 € (ventes) ou à 254 000 € (prestations de services) Régime applicable également sur option |

| Fonctionnement | Établissement d’une déclaration mensuelle ou trimestrielle (si TVA due annuellement < 4 000 €) et paiement selon la même périodicité |

| Montant à payer | TVA collectée au cours de la période (mois ou trimestre) – TVA déductible au titre de la même période |

Remarque : un régime spécial existe afin de permettre à l’EURL qui le souhaite de conserver le régime simplifié en matière d’imposition sur les bénéfices. En effet, l’option pour le régime du réel normal de TVA fait perdre le bénéfice du RSI en matière de déclaration des résultats (liasse fiscale simplifiée). Pour le conserver, elle doit opter pour le régime mini-réel de TVA.

Le choix d’un régime d’imposition à la TVA pour une EURL

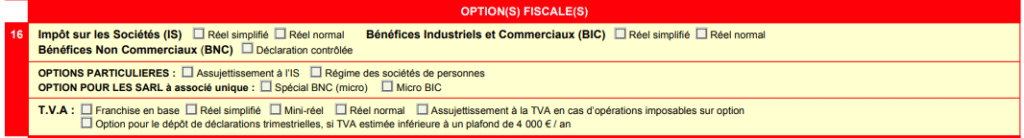

Le choix du régime d’imposition à la TVA s’effectue lors de la constitution de l’EURL. L’associé unique doit l’indiquer dans le formulaire de déclaration de constitution d’une société à responsabilité limitée « M0 » (Cerfa 11680). Il s’agit du cadre 16 « OPTION(S) FISCALE(S) ».

Il suffit de cocher la case qui correspond au régime choisi : Franchise en base, Réel simplifié, Mini-réel ou Réel normal. Par ailleurs, il faut également cocher la case prévue à cet effet en cas de dépôt de déclarations trimestrielles (réel normal).

A lire également sur la taxe sur la valeur ajoutée (TVA) :