Dans le cadre d’un projet de création d’une activité de prestation de services ou de conseil ne nécessitant pas de financements particuliers, en dehors des apports du créateur d’entreprise, le contenu du prévisionnel financier peut se limiter à un compte de résultat prévisionnel, un bilan prévisionnel et un tableau de trésorerie.

Nous expliquons dans ce dossier comment réaliser correctement un prévisionnel financier pour un projet de création d’une entreprise de prestation de services. Ce dossier comporte les parties suivantes :

- Le prestataire de services indépendant a-t-il besoin d’un prévisionnel ?

- Le prévisionnel type pour un prestataire de services indépendant

- Comment intégrer les apports et les dividendes dans le prévisionnel ?

- Comment intégrer le chiffre d’affaires dans le prévisionnel ?

- Comment intégrer les dépenses dans le prévisionnel ?

- Comment intégrer les investissements et les amortissements dans le prévisionnel ?

- Comment intégrer les salaires et les charges sociales dans le prévisionnel ?

- Comment intégrer les impôts et taxes dans le prévisionnel ?

Le prestataire de services indépendant a-t-il besoin d’un prévisionnel ?

Lorsque le créateur d’une entreprise de prestation de services envisage de demander un financement externe, notamment un emprunt bancaire ou une aide financière, et/ou souhaite attirer des investisseurs, il doit obligatoirement établir un business plan qui contient ses comptes prévisionnels.

En l’absence de besoin de financement, le prestataire de services indépendant doit tout de même établir un prévisionnel pour étudier :

- la rentabilité de son projet et les revenus potentiels auxquels il peut prétendre,

- la fiscalité prévisionnelle, à la fois au niveau de l’entreprise et à son niveau,

- les cotisations sociales prévisionnelles,

- et la trésorerie prévisionnelle de l’entreprise.

Ce dernier point est relativement important, il permet d’avoir une projection du solde théorique de trésorerie mois par mois qui tient compte des décalages de trésorerie. Lorsque le prestataire de services indépendant est affilié au régime social des travailleurs indépendants, les régularisations de charges sociales et les appels provisionnels peuvent impacter fortement la trésorerie, il faut donc anticiper.

Le prévisionnel type pour un prestataire de services indépendant

Dans le cadre d’un projet de création d’une activité de prestation de services qui ne nécessite pas de financements particuliers, le contenu du prévisionnel financier peut se limiter à :

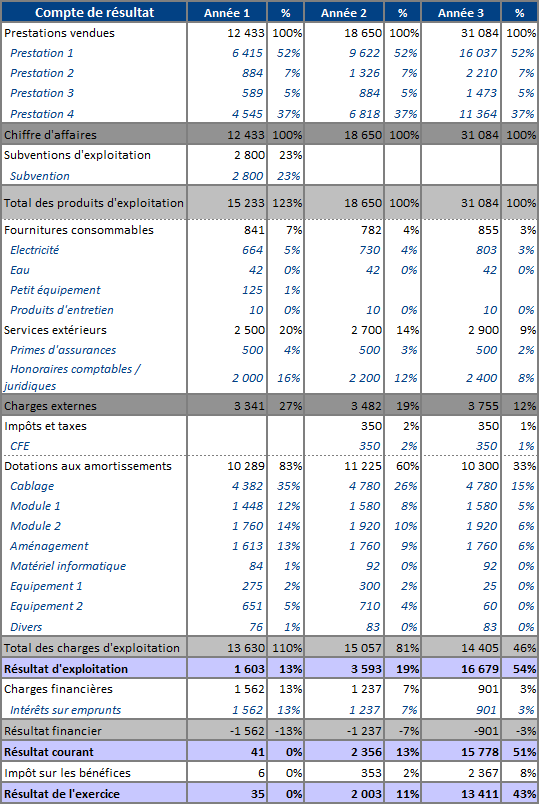

- Un compte de résultat prévisionnel. Cet état détaille la formation du résultat sur un exercice comptable, en reprenant l’ensemble des produits (chiffre d’affaires notamment) et des charges (achats, loyers, frais de déplacements, salaires et charges sociales…). Voici un exemple de compte de résultat :

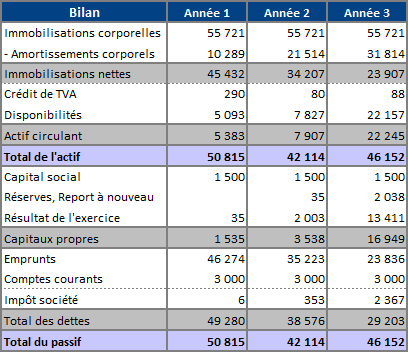

- Un bilan prévisionnel. Cet état présente le patrimoine de l’entreprise à la date de clôture de chaque exercice comptable. Le bilan est composé de deux parties : l’actif, qui contient les immobilisations, les créances et la trésorerie de l’entreprise, et le passif, qui contient les capitaux propres (capital social, réserves, résultat de l’exercice) et les dettes de l’entreprise. Voici un exemple de bilan simplifié :

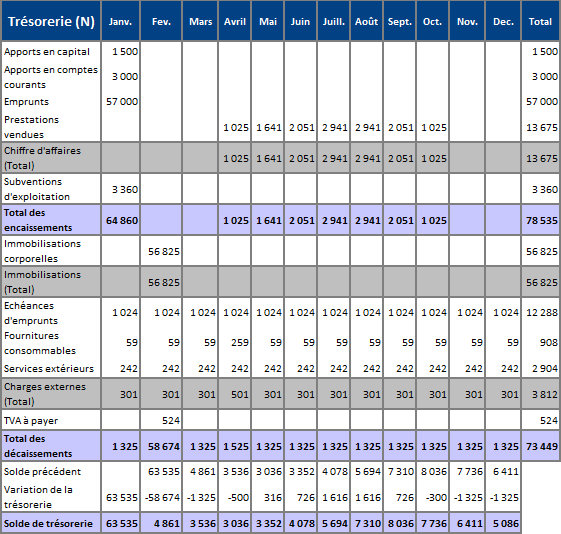

- Et un tableau prévisionnel de trésorerie établi mois par mois. Cet état permet de vérifier que le solde mensuel de trésorerie est positif durant toute la période des prévisions. Même si votre activité est bénéficiaire, les décalages de trésorerie peuvent provoquer des problèmes financiers. Voici un exemple de tableau de trésorerie :

Comment intégrer les apports dans le prévisionnel ?

Le prestataire de services qui crée son entreprise sans recourir au financement bancaire peut effectuer des apports en fonds propres et, lorsque l’entreprise est une société, des apports en compte courant d’associé.

Les apports en capital et les distributions de dividendes

Les apports en capital social (dans les sociétés) ou apports de l’exploitant (dans les entreprises individuelles) doivent être intégrés de la manière suivante dans le prévisionnel financier :

- Dans le compte de résultat : les apports n’impactent pas le compte de résultat prévisionnel.

- Dans le bilan : on y reporte, au passif dans les capitaux propres, le montant des apports en capital social à la date de clôture de l’exercice.

- Dans le tableau de trésorerie mensuel : on y reporte, dans les encaissements, les apports en fonds propres réalisés.

En cas de distribution de dividendes, voici comment procéder :

- Dans le compte de résultat : les dividendes n’impactent pas le compte de résultat prévisionnel.

- Dans le bilan : les dividendes diminuent le montant des capitaux propres lors de l’affectation du résultat de l’exercice clos, étant donné qu’ils sont pris sur le bénéfice réalisé, et parfois sur certaines réserves.

- Dans le tableau de trésorerie mensuel : on y reporte, dans les décaissements, le paiement des dividendes nets ainsi que le paiement du prélèvement précompté sur le dividende brut.

Les apports en compte courant d’associé

Les apports en compte courant doivent être intégrés de la manière suivante dans le prévisionnel financier :

- Dans le compte de résultat : en cas de rémunération des apports, on y reporte, dans les charges financières, les intérêts versés sur les apports en compte courant d’associé au titre de chaque exercice comptable.

- Dans le bilan : on y reporte, au passif dans les dettes financières, le montant total du solde du compte courant d’associé à la date de clôture de l’exercice. Il s’agit du solde à la clôture : solde à l’ouverture de l’exercice + apports de l’exercice – remboursements de l’exercice.

- Dans le tableau de trésorerie mensuel : on y reporte, dans les encaissements, les apports en compte courant réalisés, et dans la partie décaissements, les remboursements de compte courant effectués.

Comment intégrer le chiffre d’affaires dans le prévisionnel ?

Le chiffre d’affaires doit être intégré de la manière suivante dans le prévisionnel financier :

- Dans le compte de résultat : on y reporte le chiffre d’affaires hors taxes (HT) réalisé sur chaque exercice comptable. Au titre d’un exercice, on retient le chiffre d’affaires relatif aux prestations de services réalisés (et non pas le chiffre d’affaires encaissé ou les prestations qui seront réalisées sur l’exercice suivant).

- Dans le bilan : on y reporte, à l’actif sur une ligne intitulée « Clients » dans les créances, le montant total des créances clients TTC qui ne sont pas recouvrées à la date de clôture de l’exercice. Il s’agit donc du montant TTC des factures clients émises à la date de clôture de l’exercice mais qui seront payées par les clients sur l’exercice suivant.

- Dans le tableau de trésorerie mensuel : on y reporte, dans les encaissements, les paiements des factures adressées aux clients, pour leur montant TTC.

Comment intégrer les dépenses courantes dans le prévisionnel ?

Les dépenses doivent être intégrées de la manière suivante dans le prévisionnel financier :

- Dans le compte de résultat : on y reporte le montant de toutes les dépenses hors taxes (HT) réalisées sur chaque exercice comptable. Suivant la dépense effectuée, une ligne précise du compte de résultat doit être alimentée (nous évoquons cela ci-dessous). Au titre d’un exercice, on retient les dépenses qui ont été engagées (et non pas les dépenses payées).

- Dans le bilan : on y reporte, au passif dans les dettes sur une ligne intitulée « Fournisseurs », le montant total des dettes fournisseurs TTC qui ne sont pas encore payées à la date de clôture de l’exercice. Il s’agit donc du montant TTC des factures fournisseurs émises à la date de clôture de l’exercice mais qui seront payées par les clients sur l’exercice suivant.

- Dans le tableau de trésorerie mensuel : on y reporte, dans les décaissements, les paiements des factures fournisseurs pour leur montant TTC.

Voici comment renseigner les principales dépenses dans le compte de résultat :

- Dans les charges d’exploitation, catégorie fournitures consommables : les dépenses de matériels de moins de 500 euros hors taxes à l’unité, les dépenses de fournitures de bureau, les dépenses d’énergie relatives aux locaux utilisés (électricité, chauffage…).

- Dans les charges d’exploitation, catégorie services extérieurs : les dépenses de sous-traitance, les dépenses de loyers immobiliers, de locations de matériel ou de véhicule et de crédits-baux, les dépenses de charges locatives, les dépenses d’entretien et de réparation, les primes d’assurance, les honoraires versés aux tiers (expert-comptable, avocat), les dépenses relatives aux abonnements téléphoniques et internet, les frais de déplacement et de restauration.

Les impôts et taxes ainsi que les salaires et charges sociales seront abordés un peu plus loin.

En complément, ce dossier pourrait vous intéresser : les charges externes prévisionnelles.

Comment intégrer les investissements et amortissements dans le prévisionnel ?

Lorsque des investissements sont nécessaires pour le lancement de l’activité de prestation de services, notamment l’acquisition de biens (matériel, véhicule, logiciel…) d’une valeur unitaire supérieure à 500 euros hors taxes, ils doivent être intégrés de la manière suivante dans le prévisionnel financier :

- Dans le compte de résultat : les investissements ne figurent pas dans le compte de résultat, on y retrouve uniquement les dotations aux amortissements (voir ci-dessous).

- Dans le bilan : on y reporte, à l’actif immobilisé dans la colonne « Montant brut », les investissements pour leur montant hors taxes (HT). Ensuite, le montant figurant dans la colonne « Montant net » de l’actif immobilisé est égal à la colonne « Montant brut » moins la colonne « Amortissements et provisions ».

- Dans le tableau de trésorerie mensuel : on y reporte, dans les décaissements, les paiements des factures fournisseurs relatives aux investissements pour leur montant TTC.

Concernant les dotations aux amortissements, ils doivent être intégrés de la manière suivante dans le prévisionnel financier :

- Dans le compte de résultat : on y reporte, dans les charges d’exploitation, le montant des dotations aux amortissements de l’exercice comptable.

- Dans le bilan : on y reporte, à l’actif immobilisé dans la colonne « amortissements et provisions », le montant total des amortissements à la date de clôture de l’exercice. Il s’agit du montant total des amortissements cumulés entre la date de début du calcul des amortissements et la date de clôture de l’exercice.

- Dans le tableau de trésorerie mensuel : Les dotations aux amortissements sont des charges qui ne se traduisent pas par des flux de trésorerie. Elles ne figurent donc pas dans le tableau de trésorerie.

Comment intégrer les salaires et les charges sociales dans le prévisionnel ?

Les salaires et les charges sociales doivent être intégrés de la manière suivante dans le prévisionnel financier :

- Dans le compte de résultat : on y reporte, dans les charges d’exploitation, le montant total des salaires et des charges sociales de l’exercice comptable.

- Dans le bilan : on y reporte au passif, dans les dettes sur une ligne intitulée « Salaires », le montant des salaires dus mais non encore payés à la clôture de l’exercice. Il peut par exemple s’agir de la dette relative au salaire du chef d’entreprise ou d’un salarié au titre du dernier mois de l’exercice et qui sera payée au début du mois suivant. Ensuite, on y reporte au passif, dans les dettes sur une ligne intitulée « Dettes sociales », le montant des charges sociales restant à payer à la clôture de l’exercice. Pour les dirigeants affiliés au régime social des travailleurs indépendants, ce montant comprend notamment le montant de la régularisation de leurs charges sociales.

- Dans le tableau de trésorerie mensuel : on y reporte, dans les décaissements, les paiements des salaires et des charges sociales.

Le créateur d’entreprise qui crée une entreprise individuelle ne peut pas s’octroyer des salaires. L’argent qu’il se verse par l’intermédiaire de son entreprise constitue un prélèvement de l’exploitant.

Lorsque le créateur d’entreprise prévoit d’être affilié au régime social des travailleurs indépendants, le système de paiement des cotisations sociales est assez complexe à budgétiser. Nous évoquons ce point dans ce dossier : la budgétisation des cotisations au RSI dans le business plan.

Les salaires et les charges sociales du chef d’entreprise

Lorsque le créateur d’entreprise crée une société par actions, de type SAS ou SASU notamment, il sera affilié au régime général de la sécurité sociale. Dans le prévisionnel, la règle à suivre au niveau de la budgétisation des charges sociales est la même que pour les salaires et charges sociales des salariés (voir ci-dessous).

Par contre, si le créateur d’entreprise s’installe en nom propre, en tant que gérant majoritaire de SARL ou en tant que gérant associé unique d’EURL, il sera affilié au régime social des travailleurs indépendants. Il sera alors nécessaire de budgétiser correctement, tant au niveau des montants que des échéances de paiement :

- les appels de cotisations sociales provisionnelles,

- et les régularisations des cotisations sociales définitives.

Ce dossier vous explique comment sont calculées les cotisations sociales des professionnels libéraux : Le calcul des cotisations sociales du professionnel libéral.

Les salaires et les charges sociales des salariés

La marche à suivre pour prévoir les salaires et les charges sociales dans le prévisionnel est expliquée en détail ici : les salaires et charges sociales prévisionnelles

Comment intégrer les impôts et taxes dans le prévisionnel ?

La TVA

La TVA doit être intégrée dans le prévisionnel lorsque l’entreprise y est assujettie. En cas d’option pour la franchise en base de TVA, elle n’y figure pas et la TVA payée sur les dépenses est réintégrée dans les charges correspondantes.

La TVA doit être intégrée de la manière suivante dans le prévisionnel :

- Dans le compte de résultat : La TVA ne figure pas dans le compte de résultat prévisionnel.

- Dans le bilan : on y reporte, au passif dans les dettes fiscales, le montant du solde de TVA dû à la date de clôture de l’exercice. L’appréciation de ce montant dépend du régime d’imposition à la TVA de l’entreprise (voir ci-dessous). Si vous êtes en situation de crédit de TVA, son montant doit être reporté à l’actif circulant dans les créances, sur une ligne spécifique ou dans les créances fiscales.

- Dans le tableau de trésorerie mensuel : on y reporte l’ensemble des décaissements liés aux paiements de la TVA à reverser à l’Etat. En présence de crédits de TVA, leur remboursement doit figurer dans les encaissements. Au régime réel simplifié, il est également nécessaire de budgétiser le paiement des acomptes de TVA.

Afin de budgétiser la TVA dans le prévisionnel, il est donc nécessaire de calculer, pour chaque période d’imposition (cela dépend du régime de TVA choisi), le montant du solde de TVA à reverser ou du crédit de TVA à récupérer.

En matière de TVA collectée, la TVA est normalement exigible d’après les encaissements pour les activités de conseil et de prestation de services. Pour la TVA déductible, la règle de récupération (à la date de facture ou à la date de paiement) dépend de la règle d’exigibilité de la TVA chez le fournisseur (d’après les encaissements ou d’après les débits).

Le régime d’imposition à la TVA impacte la façon dont il faut budgétiser la taxe dans le prévisionnel. Ce dossier explique la marche à suivre : Comment prévoir la TVA dans son prévisionnel ?

L’imposition des bénéfices

L’imposition des bénéfices impacte le prévisionnel du prestataire de services indépendant uniquement en cas de création d’une entreprise soumise à l’impôt sur les sociétés. En cas de création d’une entreprise individuelle (hors EIRL à l’IS) ou d’une société relevant du régime des sociétés de personnes, il ne faut rien budgétiser dans le prévisionnel au sujet de l’imposition des bénéfices.

L’impôt sur les sociétés doit être intégré de la manière suivante dans le prévisionnel :

- Dans le compte de résultat : on y reporte, sur une ligne intitulée « impôt sur les bénéfices » située en dessous du résultat courant ou du résultat imposable, le montant de l’impôt sur les sociétés dû au titre de l’exercice comptable.

- Dans le bilan : on y reporte, au passif dans les dettes fiscales, le montant du solde de l’impôt dû à la date de clôture de l’exercice. Il s’agit du montant total de l’impôt sur les sociétés dû au titre de l’exercice, moins les acomptes éventuellement payés sur l’exercice. En cas de crédit d’IS (les acomptes payés sur l’exercice sont supérieurs à l’impôt dû), le montant doit être reporté à l’actif circulant dans les créances, sur une ligne spécifique ou dans les créances fiscales.

- Dans le tableau de trésorerie mensuel : on y reporte l’ensemble des décaissements liés aux paiements des acomptes et du solde d’IS. En cas de crédit d’IS, le remboursement doit figurer dans les encaissements. Pour plus d’informations sur les paiements liés à l’IS : Déclarer et payer l’IS.

Nous évoquons le calcul de l’impôt sur les sociétés dans ce dossier : Les taux et le calcul de l’IS.

Les autres impôts et taxes

Le prestataire de services est également redevable de la cotisation foncière des entreprises (CFE) à compter de la deuxième année civile d’activité.

Si vous avez besoin d’informations sur les impôts et taxes prévisionnels, nous vous conseillons de lire ce dossier : les impôts et taxes prévisionnels.