A l’occasion de la constitution d’une SAS ou d’une SASU, le créateur d’entreprise a le choix entre plusieurs régimes de TVA : la franchise de TVA, le réel simplifié, le réel normal et le mini-réel.

Voici une présentation de ces différents régimes de TVA possibles, la marche à suivre pour choisir le régime de TVA de la SAS ou de la SASU.

Les régimes de TVA possibles pour une SAS ou une SASU

Le régime de la franchise en base de TVA

Une société en franchise de TVA n’est pas assujettie à la taxe, ce qui signifie qu’elle facture ses clients hors taxes mais que la TVA grevant toutes les dépenses ne peut pas être récupérée. Ce dernier point est important car, en présence de dépenses, la TVA payée réduit d’autant la marge de l’entreprise.

La franchise en base de TVA s’adresse aux SAS et aux SASU dont le chiffre d’affaires n’excède pas les seuils prévus (voir ici).

Il est possible d’opter pour ce régime à la création ou ultérieurement si la société respecte ces seuils.

Le régime réel simplifié de TVA

Une société qui choisit le régime réel simplifié de TVA est assujettie à la taxe, elle facture ses clients avec la TVA appliquée sur le montant hors taxes et peux récupérer la TVA déductible sur les dépenses. Ensuite, la société reverse à l’Etat l’excédent de TVA lorsque la TVA collectée excède la TVA déductible, ou récupère le solde dans l’autre cas.

Le régime simplifié de TVA consiste à effectuer une déclaration de TVA au titre de chaque année civile ou de chaque exercice comptable

Des acomptes semestriels de TVA doivent être payés lorsque la taxe due au titre d’une période d’imposition excède 1 000 euros. Ils sont égaux à :

- 55% de la TVA due figurant sur la dernière déclaration annuelle pour l’acompte de juillet,

- Et 40% de la TVA due pour l’acompte de décembre.

Au titre des années 2023, 2024 et 2025, le régime simplifié de TVA s’adresse aux SAS et aux SASU dont le chiffre d’affaires hors taxes n’excède pas :

- 840 000 euros pour les activités de ventes de marchandises à emporter ou à consommer sur place et la fourniture de logement,

- 254 000 euros pour les autres activités commerciales et les activités non commerciales.

Il est possible d’opter pour ce régime à la création ou ultérieurement si la société respecte ces seuils.

Le régime réel normal de TVA

Une société qui choisit le régime réel normal de TVA est assujettie à la taxe, le principe est donc le même que sous le régime simplifié, sauf au niveau déclaratif.

Le régime réel normal de TVA consiste à effectuer une déclaration de TVA au titre de chaque mois ou éventuellement chaque trimestre si la TVA due annuellement n’excède pas 4 000 euros.

Ce régime s’applique :

- De plein droit aux SAS et aux SASU qui franchissent les seuils permettant de bénéficier du régime simplifié de TVA,

- Sur option dans les autres cas.

Il est possible d’opter pour ce régime à la création ou ultérieurement.

Le régime mini-réel de TVA

Le régime mini-réel de TVA n’est pas un régime spécifique, il permet à la SAS ou la SAS de se placer sous le régime réel normal au niveau de la TVA tout en restant au réel simplifié au niveau de l’imposition des bénéfices (ce qui permet de simplifier les déclarations fiscales).

Comment choisir le régime de TVA d’une SAS ou d’une SASU ?

Pour choisir son régime de TVA, il est nécessaire de se poser les bonnes questions. Pour cela, nous vous proposons une publication qui aborde cette problématique : comment choisir son régime de TVA ?

Avant de valider définitivement votre choix, nous vous conseillons d’échanger à propos des options avec votre expert-comptable.

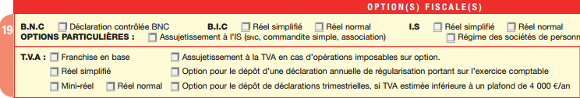

Une fois le choix effectué, l’option pour le régime de TVA retenu pour la société se matérialise dès la création sur le formulaire M0 dans le cadre dédié aux options fiscales :

A lire également sur la SAS et la SASU :

Bonjour,

Je crée ma SASU et je ne sais pas que régime de TVA choisir.

Il s’agit d’une « agence » de graphisme.

Je facture au client une prestation globale effectuée par des freelances (qui me facture en HT).

Quel régime de TVA choisir?

Dois-je facturer le client en HT ou TTC?

Un grand merci!! :)

Julie

Bonsoir,

Trois options s’offrent à vous (franchise, régime simplifié, régime normal).

Si vous choisissez la franchise, vous ne facturez pas la TVA aux clients.

Si vous voulez être assujetti à la TVA, on choisit généralement le régime simplifié pour commencer. Dans ce cas, vous appliquerez la TVA sur les prestations facturées.

Bonjour,

Et tout d’abord merci pour votre site Web qui est une véritable mine d’or !

Actuellement en début d’activité, je paie beaucoup de TVA (achats).

Je ne commencerai à facturer qu’en deuxième partie d’année.

Je suis actuellement en SAS – TVA régime simplifié.

Pourrais-je déduire la TVA dépensée en début d’année sur la TVA collectée en deuxième partie d’année ? Ou la régularisation se fait semestriellement ?

En vous remerciant d’avance !

Benjamin

Bonjour,

Merci pour votre message.

En fait, vous devez payer chaque semestre un acompte de TVA. A vous de déterminer le montant.

Pour le premier semestre, il ne faut rien payer si vous êtes en crédit de TVA. Pour le second, il faudra apprécier votre situation au regard de la TVA.

La régularisation de la TVA est ensuite annuelle, lors du dépôt de la CA12.

Bonjour,

Je vous remercie pour vos explications ci-dessus, aussi pouvez vous m’expliquer quelle est vraiment la différence entre le régime réel simplifié de TVA et le régime réel normal de TVA ?

Dans l’attente de vous relire.

Cordialement.

Serge ROLO.

Bonjour,

La différence principale se situe au niveau des obligations déclaratives.

Au régime réel normal, vous déclarez la TVA mensuellement.

Au régime réel simplifié, il y a une déclaration par an.